Qu'est-ce qu'une pool de liquidités ?

Un pool de liquidité est une somme de fonds bloqués dans un contrat intelligent par des fournisseurs de liquidité (LP), où n'importe qui peut déposer des actifs spécifiques et obtenir des récompenses pour avoir fourni des liquidités à cette plate-forme.

Un pool de liquidité unique intègre généralement deux jetons et chaque pool crée un marché pour cette paire spécifique de jetons (par exemple, EGLD/MEX, EGLD/USDC).

Il est utilisé pour permettre des échanges, des emprunts ou des prêts décentralisés et il représente généralement l'épine dorsale d'un échange décentralisé (DEX). Un pool de liquidités est le composant le plus important de toute plate-forme DeFi et il remplace le modèle de carnet de commandes traditionnel, utilisé par une bourse centralisée.

Un pool de liquidités peut également représenter l'intersection d'ordres qui décide si un actif évoluera en tendance haussière ou baissière. Le pool de liquidités est un aspect très important des teneurs de marché automatisés (AMM), de l'agriculture de rendement, des protocoles d'emprunt-prêt, de l'assurance en chaîne, des actifs synthétiques, des jeux basés sur la blockchain, etc.

Quels sont les types de pools de liquidités existants ?

Il existe deux types de plateformes utilisant des pools de liquidité :

Plates-formes de prêt : un pool de liquidités d'actifs unique. Le prêteur déposera un type de jeton et obtiendra des cTokens, qui sont des dérivés qui tirent leur valeur des actifs déposés par le prêteur. Un emprunteur dépose une garantie pour obtenir un cToken et obtenir un prêt. Dans les deux cas, les transactions se font entre le prêteur et un smart contract d'une part et entre l'emprunteur et un smart contract d'autre part. Les plateformes les plus connues sont Compound, AAVE et Maker.

Échanges décentralisés (DEX) – pool de liquidité à double actif. Les DEX les plus populaires sont Uniswap, Bancor, Sushiswap et Curve Finance.

Qu'est-ce qu'un fournisseur de liquidité (LP) ?

Les fournisseurs de liquidité (LP) contribuent avec une valeur égale de deux jetons et créent ainsi un marché. En échange, ils gagnent des frais de négociation correspondant aux transactions qui ont lieu dans le pool, proportionnels à leur contribution à la liquidité totale.

Dans ce cas, l'interaction se situe entre un trader et le pool de liquidités, sans aucune autre contrepartie. Si vous voulez acheter un actif, vous n'avez pas besoin d'un vendeur de cet actif, seulement d'assez de liquidités dans le pool.

Lorsqu'un LP fournit des liquidités à un pool, il obtient des jetons LP, proportionnels à la liquidité qu'il a fournie dans ce pool. Lorsqu'une transaction facilitée par le pool se produit, les frais correspondants sont distribués proportionnellement à tous les détenteurs de jetons LP. Lorsqu'un LP décide de retirer sa liquidité, plus les frais générés, il doit brûler ses jetons LP.

Quel est le mécanisme d'un pool de liquidités ?

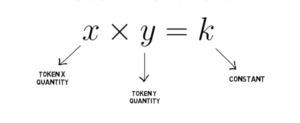

L'équation du produit constant est spécifique à un pool de liquidité : x * y = k

Si un pool se compose d'unités dans le jeton x et d'unités dans le jeton y, tous les échanges auraient lieu dans le pool, les quantités en x et y obtenues après l'échange, si elles sont multipliées, restent inchangées et sont égales à la constante k.

Le prix des actifs du pool est établi par le rapport entre eux dans le pool. Le ratio des actifs change, mais la liquidité dans le pool reste constante.

Un pool de liquidité utilise un algorithme constant de teneur de marché de produits. Cela permet que le produit des montants des deux jetons donnés reste toujours constant. Grâce à l'algorithme, un pool peut fournir des liquidités, quelle que soit la taille d'une transaction. En effet, l'algorithme augmente asymptotiquement le prix du jeton le plus recherché. Si une personne achète du MEX à partir d'un pool MEX/EGLD, elle réduit l'offre de MEX et ajoute l'offre d'EGLD, ce qui entraînera une augmentation du prix du MEX et une diminution du prix de l'EGLD. Des pools plus grands signifient un mouvement plus petit du prix des jetons contenus.

Qu'en est-il des incitations dans un pool de liquidités ?

Les récompenses peuvent être différentes selon la plateforme : sur un DEX, elles peuvent être une part des frais de négociation, mais sur une plateforme de prêt, elles peuvent représenter une part des intérêts reçus des emprunteurs.

L'agriculture de rendement ou l'extraction de liquidité fait référence au fait que les pools de liquidité sont utilisés pour générer du rendement. Les jetons générés sont d'abord distribués de manière algorithmique aux fournisseurs de liquidité qui ont contribué au pool. Dans la deuxième étape, les jetons nouvellement créés sont distribués proportionnellement aux utilisateurs.

Certaines bourses décentralisées ont commencé à inciter les LP avec des jetons supplémentaires pour fournir des liquidités à des pools spécifiques, un processus appelé « extraction de liquidité ». Les jetons supplémentaires servent de stimulant pour créer des pools de liquidités plus importants et donc moins de glissement et une expérience de trading de meilleure qualité.

La frappe d'actifs synthétiques est une autre réalisation dont on peut bénéficier des pools de liquidités. Les utilisateurs doivent ajouter des garanties à un pool et obtenir des informations sur les prix auprès des services oracle. Ils obtiennent un jeton synthétique, qui peut être indexé sur des métaux précieux, des actions, etc.

Qu'est-ce qu'une perte impermanente dans une pool de liquidités ?

Une perte impermanente a lieu lorsque le prix des jetons fournis dans le pool de liquidités change par rapport au moment où ils ont été déposés dans cet pool. Plus le ch est grand

Plus la perte impermanente est grande. La perte signifie moins de valeur au moment du retrait qu'au moment du dépôt. La perte impermanente peut être minimisée par les frais de négociation dans de nombreuses situations.

par exemple. Un fournisseur de liquidité dépose 1 eGLD et 100 USDC dans un pool de liquidité. La paire déposée doit être de valeur équivalente, ce qui signifie que le prix de 1 eGLD est de 100 USDC au moment du dépôt. La valeur en dollars du dépôt est de 200 USD lors de la création du dépôt et supposons qu'il y a un total de 100 eGLD et 10 000 USDC dans le pool, de sorte que la part du LP dans le pool sera de 1 %. La constante k est 100 * 10 000 = 1 000 000.

De plus, imaginons un scénario où les utilisateurs échangent USDC contre eGLD, ajoutant ainsi USDC et supprimant eGLD du pool, jusqu'à ce que le pool atteigne 80 eGLD et 12 500 USDC. Dans ce cas, 1 eGLD équivaut désormais à 156,25 USDC, le rapport entre les deux jetons sera modifié, mais la constante k est la même (80 * 12 500 = 1 000 000).

À ce moment, lorsque le LP décide de retirer ses fonds, le LP recevra 1% du pool (0,8 eGLD et 125 USDC) et les valeurs de dépôt 250 USD. Le profit est évident, mais une perte a eu lieu : s'ils détenaient 1 eGLD et 100 USDC, la valeur totale aurait pu être de 256,25 USD. La perte impermanente est de 256,25 USD – 250 USD = 6,25 USD. Il existe des circonstances où une perte impermanente peut entraîner de grosses pertes et il est recommandé de prendre en compte ce concept lors de la fourniture de jetons dans un pool de liquidités.

Si les frais de négociation pour le pool EGLD/USDC sont de 0,3 %, le LP de cet exemple a droit à 1 % de 0,3 % de la valeur totale de toutes les transactions réussies. De cette façon, la perte temporaire est minimisée par les frais de négociation qu'un LP gagne en participant à un pool de liquidités.

Quels sont les avantages et les inconvénients des pools de liquidité ?

Principaux avantages

- N'importe qui peut devenir un fournisseur de liquidité s'il détient le ou les actifs appropriés

- Il n'y a pas d'entités intermédiaires, les utilisateurs peuvent échanger directement depuis leur portefeuille

- Gagner des frais de transaction peut être très rentable

- La possibilité d'obtenir des jetons de récompense d'agriculture de rendement

- Un pool de liquidités n'a pas besoin d'un acheteur et d'un vendeur d'un certain actif, mais de l'effet de levier d'un pool de liquidités préfinancé.

- Dans un pool de liquidités, les transactions ont lieu avec un glissement limité pour les paires impliquées, tant qu'il existe un pool de liquidités important.

- La mise en place de protocoles d'assurance est un avantage, car elle offre une protection en cas de vol ou de perte de fonds

Principaux inconvénients/Risques

- Bugs de contrat intelligents

- Clés d'administration

- Perte temporaire

- Hacks

- Risques systémiques

- Glissement dû à des commandes élevées

- L'algorithme de tarification peut échouer

- Comment peut-on rejoindre un pool de liquidités ?

La méthode pour rejoindre un pool de liquidités diffère selon la plateforme choisie. Vous devez généralement créer un compte sur la plateforme, connecter votre portefeuille et déposer les jetons dans le pool de liquidités.

Vous pouvez vérifier si vous n'avez pas à faire à un scam

Vérifier maintenant

@elrondwiki

@elrondwiki